网速不达预期、用户增长放缓,韩国的“5G领先”故事也讲不下去了,

在5G持续投入的压力之下,韩国5G商用全球首发、5G用户渗透率世界第一的领先故事,一讲到投入和产出的商业本质貌似就要卡壳了;在韩国5G领先的光鲜形象背后,暴露越来越多的则是韩国三大运营商面对5G业务究竟如何才能实现盈利的迷茫。

图片来源@视觉中国

文丨老解

全球范围内最热切讲”5G领先”故事的国家,其实是韩国。

借助2018年平昌冬奥会的机遇,韩国运营商成功首秀世界上第一个5G实验网,由此开始孜孜以求地大讲“世界第一、世界最好5G”(World First, World Best 5G)的领先故事。

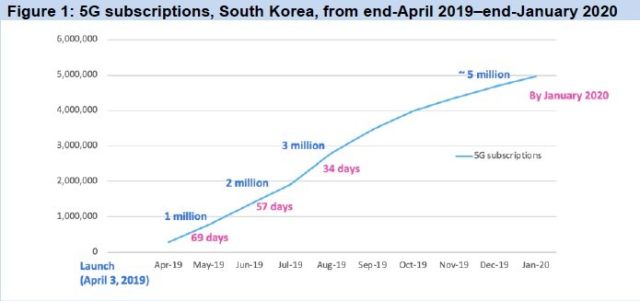

2019年4月3日,提前美国数小时,韩国三大运营商终于抢到了世界第一,成为全球最先商用5G的国家;69天之后宣布5G用户突破100万,然后一路高歌猛进到2019年底发展了467万5G用户。

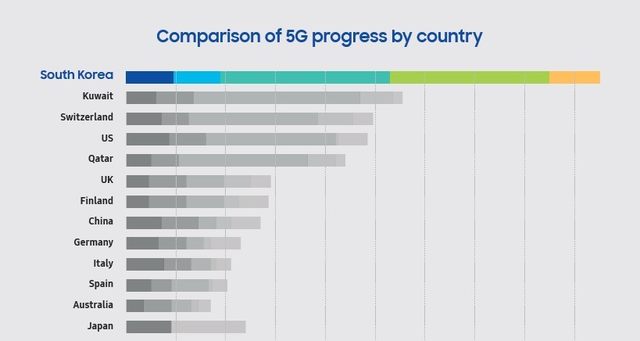

在咨询机构OMDIA的2019年5G市场发展国别评估中,韩国在频段规划、业务商用、网络覆盖、用户渗透率、5G生态等5个方面都是满分,得到了“世界最好5G”的排名成绩。

由此,韩国5G一时之间成为了通信行业的风向标,韩国运营商借助5G突破业务增长瓶颈迎来新发展机遇的故事,对于普遍遭遇增长乏力、利润下滑的全球运营商而言成了可资借鉴的标杆,韩国率先商用5G也一度影响到其他国家运营商启动5G建设和商用的信心与时间表。

然而时间进入2020年,一方面受全球新冠肺炎疫情的影响,另一方面韩国大干快上5G节奏下被遮掩的问题逐渐显露,韩国三大运营商SK Telecom(SK电信), Korea Telecom (韩国电信,简称KT) 与LG U+在其2020年二季度财报里公布的5G发展状况疲态尽显,韩国孜孜以求的5G领先故事也快要讲不下去了。

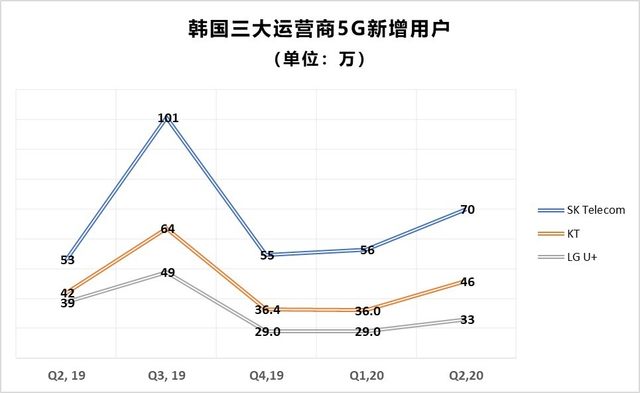

一、从最重要的用户发展指标来看,韩国三大运营商的5G用户增长趋势已然放缓

截止到今年6月底韩国三大运营商共计录得737万5G用户,在全国6942万移动用户中占比已超过10%(与韩国对比,工信部统计我国接入5G网络的5G终端数为6600万,占全部15.95亿移动用户数的4.1%);其中第一大运营商SK Telecom的5G用户数为335万,第二大运营商KT的5G用户数为224万,规模较小的LG U+的5G用户也达到了179万。

此前对于5G用户的发展目标,KT和LG U+都设定过到2020年底5G用户渗透率要达到20~25%的目标,SK Telecom的CFO更明确宣布到2020年底5G用户要超过700万。但从今年上半年的市场形势来看,SK Telecom仅新增了126万用户,要实现700万5G用户的发展目标,意味着下半年新增5G用户数要超过360万。

然而对照韩国三大运营商5G用户的季度增长趋势,在去年三季度因为5G尝鲜效应达到增长峰值之后,自2019年四季度开始,5G用户的新增规模已大幅回落,如果这一趋势不能尽快得以扭转的话,三大运营商2020年的5G用户发展目标难免落空。

具体分析韩国5G新增用户趋势放缓的变化,有受到新冠肺炎疫情的短期影响因素,但更主要的原因却还是当前的5G发展并未达到用户的预期所致。

1. 5G手机吸引力不再

2019年韩国市场上最畅销的5G手机是三星的Galaxy S10和LG的V50 ThinQ,尤其是Galaxy S10在2019年4月初推出后短短80天就实现了1百万台的销量;在2019年4至6月的三个月时间内,三星Galaxy S10的销量占到韩国市场手机销量的27%,LG V50 ThinQ的销量占到7%。

然而这两款5G手机能够大卖的背后原因却是三大运营商为了抢夺5G用户市场而投入了巨额补贴。

三星Galsxy S10 256GB版本市场售价为139万韩元(约1222美元),512GB市场售价为155万韩元。为了降低5G用户的进入门槛,韩国的三大运营商为购买5G手机和升级5G套餐的用户提供了从10.9万韩元到47.5万韩元不等的补贴。最先挑起价格战的LG U+通过47.5万韩元的补贴把Galaxy S10 256 GB的价格打到了85万韩元;作为还击SK Telecom很快就将其补贴提高到54.6万韩元。

搭载高通855芯片的LG V50 ThinQ是一款双屏手机,市场售价120万韩元,但最激进的运营商可以为其提供77万韩元的补贴,再加上其他促销,用户最低只需以31万韩元就可以入手。

三大运营商的手机补贴政策大大激发了韩国5G手机的销量和5G用户的增长,但同时也加大了其财务压力。以LG U+为例,其2019年第二和第三季度的市场成本同比分别增长了11%和18%,但运营收入却同比下降了30%和32%。

通过手机补贴来刺激5G消费犹如饮鸩止渴,并不利于5G业务的健康发展,因此韩国通信委员会(Korea Communications Commission,简称KCC)在去年9月份就叫停了三大运营商的5G手机补贴大战,并最终在今年7月就三大运营商的非法补贴竞争开出了高达512亿韩元(约4670万美元)的巨额罚单,其中SK Telecom被罚223亿韩元、KT154亿韩元、LG U+135亿韩元。

巨额补贴被叫停后,韩国5G新增用户数从三季度的213万,骤降到了四季度的120万。与此相对应的是5G手机的吸引力也随之下降,三星在今年2月28日发售 5G新机型Galaxy S20 ,当日销量仅有7万台,仅是去年Galaxy S10上市当天销售量的一半。与之对应的是去年10月25日苹果在韩国市场推出仅支持4G的iPhone 11系列,当天销量超过13万部。

韩国分析师认为苹果iPhone11系列的热销与韩国用户对于运营商5G网络覆盖和网速的顾虑直接相关。

2. 5G网络覆盖不足

韩国三大运营商在今年上半年共计投资了4 万亿韩元(约33亿美元)用以扩展其5G网络覆盖,并且截至到4月底开通了11.5万个5G基站。但是根据OpenSignal 6月份的报告,在其收集的韩国21.8万部5G手机于今年2月1日到4月30日的使用情况来看,SK Telecom的5G手机用户只有15.4%的时间连接在5G网络上,KT的5G手机用户连接5G网络的时间只有12.5%,LG U+的用户是15.1%,也就是说超过80%的时间这些5G手机用户使用的还是4G网络。

韩国三大运营商计划到2022年底实现5G网络的全国范围覆盖,但在已开通5G基站的汉城等大城市,5G手机用户很大的抱怨是5G网络室内覆盖的不足,因此韩国政府要求三大运营商在今年至少增加2000个5G室内站的建设。

3. 5G网速不达预期

根据OpenSignal 今年6月份的报告来看,韩国三大运营商中,LG U+的5G网络下载速率最高只能达到237.2Mbps,5G 用户数最多的SK Telecom是220.4Mbps,而KT的5G速率只有214.8 Mbps。在OpenSignal针对全球20个国家基于5G网络的视频体验排名中,最先实现5G商用的韩国仅排在第8位,远远落后于挪威和日本。

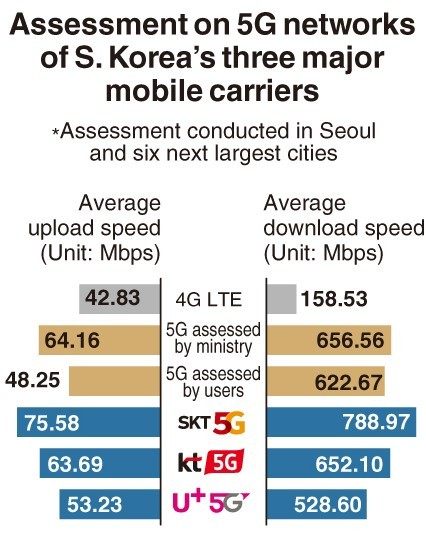

为了给本国的5G正名,韩国科学技术和信息通信部(Ministry of Science and ICT,简称MSIT)在今年8月初也组织了一次针对汉城和其他6个城市的5G网络测速,实测三大运营商的5G平均下载速率为656.56Mbps,上传速率为64.16 Mbps。

虽然这一速率比OpenSignal的报告提升了近三倍,但是与同步测得的4G网络下载速率(158.53 Mbps)相比仅仅提升了4倍,与运营商此前宣称的5G网络速率将是4G的至少20倍之说差距悬殊,由此也引发手机用户的不满情绪,认为运营商有过分夸大5G速率的虚假宣传之嫌。

如果手机用户对于三大运营商在5G网络和5G速率上的服务体验得不到有效提升的话,即使新冠肺炎疫情的短期影响因素在下半年能够得以消除,韩国的5G增长趋势能否恢复到2019年的水平也仍然不容乐观。

二、5G新增用户趋势放缓,导致韩国三大运营商利用5G提升ARPU水平的愿望遭遇沉重打击。

5G用户数量的快速增长,带给韩国三大运营商最直接的变化就是用户使用数据流量的增长。今年年初,韩国科学技术和信息通信部(MSIT)统计全国5G手机用户的DoU达到27.1GB,超过4G手机用户近三倍;KT公布其不限流量的5G套餐用户在2020年一季度的DoU达到了35.2GB(与之相比,中国电信最新公布的5G DoU仅为14.1GB)。

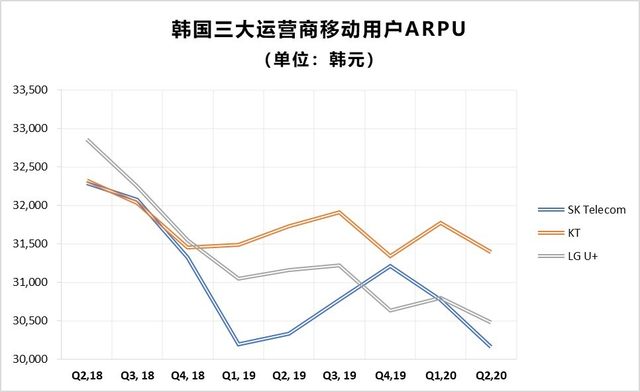

得益于5G用户数据流量增长,韩国三大运营移动用户的ARPU也在5G商用后的第二和第三季度实现了连续增长。在5G手机用户增速最迅猛的2019年三季度,SK Telecom的用户ARPU比上一季度增长了1.4%,KT增长0.6%,LG U+也增长了0.2%。

自2018年以来韩国市场持续下滑的移动用户ARPU终于在2019年二季度随着5G商用出现拐点,这无疑给韩国三大运营商继续发力5G市场的策略打了一剂强心针,并希望能由此一举摆脱移动用户ARPU持续下滑的趋势。

然而随着5G手机用户增速放缓,韩国三大运营商的移动用户ARPU自2019年四季度开始却再度掉头向下,到2020年二季度SK Telecom的移动用户ARPU环比下降了2%,同比下降了0.6%;KT环比下降1.2%,同比下降1.1%;LG U+环比下降1%, 同比下降了2.2%。

而且,即使在5G用户增长迅猛的2019年第三季度,三大运营商的移动用户ARPU也从未恢复到2018年4G业务鼎盛发展时期的水平。

5G手机用户渗透率超过10%,5G手机用户的DoU超过4G用户的近3倍,却仍然无法扭转移动用户ARPU的下滑趋势,这与韩国三大运营商的5G资费套餐以不限流量的设置为主有关。以LG U+的5G资费套餐为例,基本月租费在6.4万韩元(约370元人民币)以上就可以不限流量,再向上升级则可以有更多的流量对外分享,同时附加不同级别的增值服务。

不限流量的5G套餐与手机用户的DoU脱钩,因此要提升ARPU就只能希望有更多的4G用户升级到套餐资费更高的5G来实现,所以当5G用户增速放缓,移动用户ARPU下降的趋势就在所难免。

同时由于韩国移动用户市场竞争激烈,在韩国通信委员会(KCC)叫停运营商以手机补贴争抢5G用户的做法后,三大运营商转而采取套餐资费优惠打折的方式来争抢5G用户份额,给不限流量的5G资费进行打折更是直接拉低了ARPU。

以规模较小的LG U+为例,其在5G套餐上给出优惠力度更大,虽然由此取得了优于4G的24%的5G市场份额,但其二季度的移动用户ARPU在三大运营商中同比下滑幅度也最深。

三、移动用户ARPU重回下滑轨道,直接影响到韩国三大运营商的业绩表现。

韩国三大运营商希望利用5G来提升移动ARPU,从而增加其移动服务业务收入,但从近两年的业务收入变化曲线来看,结果并不如意:2018年二季度韩国三大运营商的移动服务业务收入总和为54万亿韩元,2020年二季度是54.5万亿韩元,仅仅增加了5百亿韩元,增幅仅有0.9%;但在这两年间三大运营商的移动用户总数却从6156万增加到了6691万,净增了535万用户,增幅达到了9%。

看来韩国三大运营商的移动服务业务同样也坠入了“增量不增收”的陷阱,而自2019年4月开始商用的5G业务从目前的结果看也并未改变这一境况:三大运营商2018年全年的移动服务业务总收入为21.6万亿韩元,而2019年为21.3万亿韩元,反而下降了3千亿韩元。

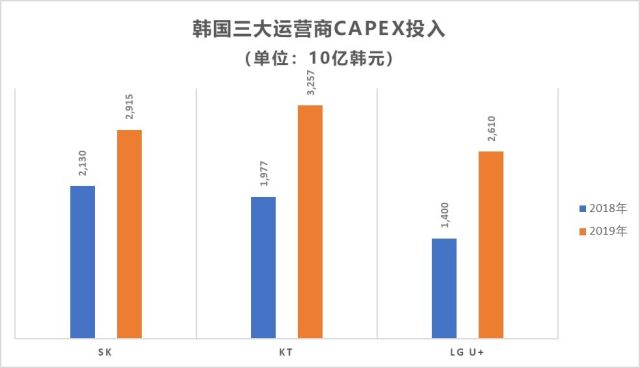

移动服务业务收入不见改观,但是为了建设5G网络,韩国三大运营商在2019年的CAPEX投资总和却从2018年的5.5万亿韩元增加到了8.8万亿韩元,增幅将近60%。

除了CAPEX投入外,韩国三大运营商从2019年4月份开始在市场上展开激烈的5G用户抢夺大战,导致其2019年度的OPEX运营支出也大幅上升。以KT为例,其2019年的市场费用同比增长了18%,而5G手机等产品的采购成本则同比增加了19%。

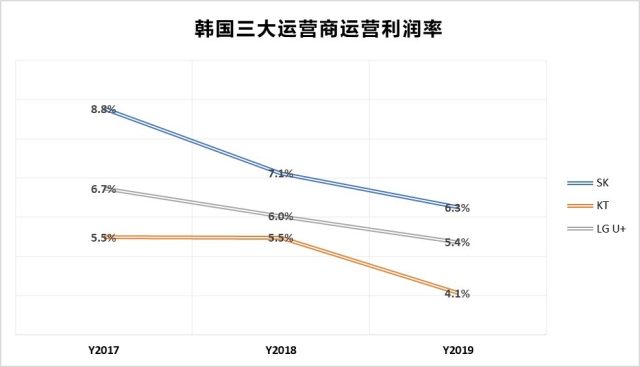

5G商用之后,韩国三大运营商的收入平稳,但运营支出却大幅增加,由此必然导致其经营利润下滑,LG U+在2019年的经营利润同比下降了6%,SK下降了8%, 最惨的KT大幅下滑了22%。

反映在经营利润率上,可以看到韩国三大运营商的经营利润率近三年一直呈现持续下降趋势,特别是在5G商用后的2019年由于成本支出的大幅上升,经营利润率已经跌入谷底。

2020年上半年,随着韩国通信委员会(KCC)叫停5G市场的手机补贴大战,以及疫情影响手机销量减少了产品采购成本,韩国三大运营商的运营利润情况略有好转,利润率也有所提升。但是,韩国通信委员会(KCC)7月给三大运营商开出的512亿韩元(约4670万美元)的巨额罚单将无疑会令其下半年的经营利润承压。

同时,韩国科学技术与信息通信部(MSIT)也在7月份约谈三大运营商的CEO,要求三家运营商加速5G网络投资以改善5G服务质量,三大运营商当场承诺到2022年共计投入25.7万亿韩元(约214亿美元)用于扩大5G网络覆盖。

今年上半年受疫情影响,韩国三大运营商的5G网络建设有些滞后,CAPEX支出约320亿韩元,不足2019年下半年的60%,因此在政府主管部门的压力下,预计三大运营商将在下半年加大5G投资力度,而这对于其全年的经营业绩而言无疑更是雪上加霜。

在韩国三大运营二季度财报的发布会上,新闻媒体和投资者针对移动用户ARPU改善、5G CAPEX投资以及运营利润前景的提问都很尖锐,三大运营商的CEO在答复中却闪躲其词,很少能给出积极的正面回应,无疑也反映出其对5G业务盈利前景的信心不足。

正如咨询公司STL Partners 指出 :电信运营商追求“改善世界的连接,让更多的人口连接到网上”的目标,不太可能为公司带来大量新的收入。2012 年面世的4G 加速了移动化应用和服务的变革进程,但运营商并未从终端用户身上挣得额外收入收回投资成本。

从韩国三大运营商的5G业务表现来看,似乎也难以摆脱同样的结果,特别是在5G时代要维持“数据访问更快,用户收费更高”的单一业务模式的投入成本太高了。

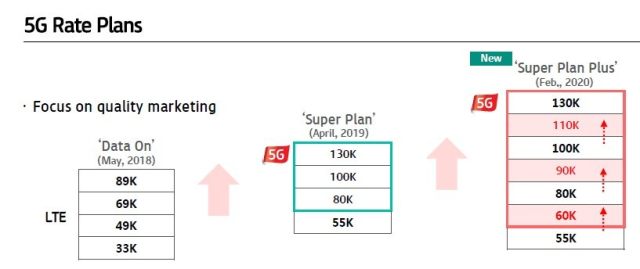

为了吸引4G的高端用户升级5G提升ARPU,韩国三大运营商主推5G不限流量套餐,而且还不断通过促销拉低5G资费门槛。以KT为例,其最低档的5G套餐资费已经处于4G套餐的中位水平。

由此,较低的收费门槛虽然会激发4G用户升级5G的热情,但当5G用户占比提升之后,其对于运营商的5G网络覆盖水平及下载速率的要求也不断提高,迫于离网率的市场竞争压力,三大运营商又必须不断追加CAPEX投资用于扩大5G覆盖范围和提升网络质量。但是,由于5G网络的高频化特点,要达到和4G网络同等覆盖水平所需的5G基站数量要数倍于4G,这将导致运营商的5G网络投资也会数倍于4G。

所以,韩国三大运营商在5G商业运营上,寄望于从终端用户身上挣得额外收入来收回5G投资成本的模式必然会失败,那么To B业务的企业客户是否可以帮助韩国运营商改变5G营收状况呢?

就韩国市场而言,答案暂时还是否定的。虽然韩国三大运营商目前也在同步推进5G在To B行业上的应用,如SK Telecom在去年6月就宣布与Korea Hydro and Nuclear Power联合开展基于5G的能源工厂方案、KT也在去年10月宣布与韩国现代重工集团联合开展5G智能制造方案、LG U+也早早宣布了一系列5G医院、5G农业的产业案例。

但是,由于韩国5G全球首发商用于2019年4月份,彼时支持SA架构组网的R16行业标准还未完成,韩国三大运营商的5G网络建设只能采用NSA架构,其在网络速率和时延要求上远远不能满足To B行业应用的条件,因此目前韩国的5G行业应用案例还都基本处于试验和演示阶段,短时间内不仅无法取得商业利益,反而还需不断投入研发和推广成本。

随着3GPP组织在今年7月冻结R16标准,推进5G在To B市场上应用的技术条件已经具备,但要实现商业化运营,韩国三大运营商首先就要增加CAPEX投资进行SA架构的5G网络建设,并对已建成的NSA网络进行升级改造。

此外,韩国三大运营商当前的5G网络建设基于3.5GHz中频展开,后续要实现更高速率的行业用户要求,三大运营商还需在其各自竞得的800M带宽的28GHz高频段上继续投资进行更大规模的5G建网。因此,5G网络建设和运营的持续投入,对于韩国三大运营商而言无疑是一个“无底洞”。

在5G持续投入的压力之下,韩国5G商用全球首发、5G用户渗透率世界第一的领先故事,一讲到投入和产出的商业本质貌似就要卡壳了;在韩国5G领先的光鲜形象背后,暴露越来越多的则是韩国三大运营商面对5G业务究竟如何才能实现盈利的迷茫。

韩国之后,扛起全球5G领先形象的是中国。

商用一年之后,中国5G市场迎来了6600万5G连接用户,5G用户总量排名全球第一;中国手机市场5G手机出货量占比达到了60%以上,5G手机销量排名全球第一;中国三大运营商建成了近40万个5G基站,5G开站数量排名全球第一;中国三大运营商2020年上半年的5G资本开支总额高达1000亿人民币,5G投资总额排名全球第一……

这么多的全球第一之外,根据工信部电信研究院的最新报告显示,我国移动通信用户的ARPU仅为47.8元,在全部239个国家和地区中按价格由低至高排名第86位,低于全球11.36美元的平均水平,不足韩国的三分之一。

全球最多的5G基站,全球最高的5G资本开支,和全球第86低的ARPU,对于从韩国抢来5G话语权的中国三大运营商而言,接下来要如何讲好全球领先的5G故事,似乎更加任重道远。